「銀行取引は実績が大事。」

では、この実績とは何か。

返済の実績、借りている実績、などなど。

今回は、そんなお話。

「返済の実績」は評価されるのか

最初に結論を言います。

「返済しているだけでは実績にならない」

返済の実績に対して、融資に関することをネットで調べたら「返済していることも実績」のように書かれていますが、正直かなり弱いです。

というのも、「今まで返してきたこと」が「これから返せること」を担保するはずがないからです。

これまでの返済実績 < 今の財務内容

これが答えです。返済実績は、これまでの財務内容の推移と絡めて考えて、初めて活きます。

これをすごくシンプルに書くと、以下のようになります。

| これまで返済スケジュール通りに返済している ↓ 融資したときに比べて財務内容は悪化していない ↓ だから今回も、前回と同じくらいの融資は大丈夫そうだ |

実際、返済してきた実績はあくまで補完材料、しかも非常に弱い補完材料でしかありません。なぜなら、「契約通りに返済する」というのは当たり前、と銀行は考えているからです。つまり、返済実績の影響度はどこまでいっても「±0」が上限ということです。

この流れを見ると、返済したこと自体が評価されている訳ではないことが分かります。

一部の業種では、返済実績が重要な要素となる場合があります。それは別の機会に書くかもしれません。

融資取引をはじめることで生まれる実績とは

銀行と融資取引を始めると、実績が生まれます。

借りた実績が生まれるのですが、これが何意味するのか。

取引約定書(基本契約書)には「決算書や試算表、その他銀行が求める書類を提出する」のような条項が記載されています。

ということは、基本契約上は、融資を借りている間は決算書などを提出し続けなければならない、ということです。

つまり、銀行に情報が貯まっていくということです。

決算書を提出する、事業内容を伝え、近況を話すなどを積み重ねると、銀行に情報が貯まっていきます。

そうこうしているうちに、「財務内容は問題ないし、この取引先のことが分かってきたから、もっと貸したい!」となる。

これが実績の正体です。

また、融資審査の観点から見ても、融資取引の実績がプラスに働くものがあります。

一例を挙げると、融資の決裁者が誰になるのか、です。

新規融資は銀行にとってリスクが高く、すでに融資のある取引先であれば支店決裁、つまり支店長が決裁できる案件なのに、新規先となると審査部決裁になる、というケースがあります。支店決裁と審査部決裁ではハードルの高さが大きく違うので、この点も実績の有無による違いの一つになります。

知らないと怖い!?新規融資取引開始までの流れと所要時間の目安

これからの展開次第では融資が必要になりそう、万が一資金が足りなくなったときは銀行から借りよう。

こんな風に考えているのであれば、今すぐ資金が必要でなくても、あえて借りることを考えてみてください。

なぜ、あえて借りることを考えてみた方が良いか。

その理由は、新規融資取引の手続きの流れにあります

〈プロパー融資の流れ〉

私の新規融資取引の最短記録は「借りたいんだけど…」から入金まで5営業日です。約一週間です。

ただし、これはそれまでに何度もお会いして、事業内容・業界動向・考えられるリスクとその補完要因を聞いていた上に、アドバイスがほしいということで決算書を1期分だけ見せてもらっていました。

それに加えて、絶対に審査が通ることがわかっていたので、前もって印鑑証明書等の必要書類が会社に保管されていることを確認し、申し込みを受けた時点で契約手続きのアポイントを入れる予定の日まで社長のスケジュールを押さえていたから、5営業日後に融資の資金を入金するところまで持っていくことができました。

これは何も、私が「できるヤツだった」ということをアピールしたいのではなく、一週間程度で入金まで持っていこうとすると、これだけの条件が揃わないと実現しないことをお伝えしたいのです。

つまり、取引のない金融機関に融資を申し込んで一週間以内に入金まで行うのは極めて難しいということです。今では、法人の普通預金口座開設にかなりの日数を要するため、事前に口座作成を済ませておくという要件までクリアしておかなければなりません。

これまで書いたことから分かるように、「お金が足りなくなってきたから銀行に行って融資を申し込もう」とした場合、お金が足りなくなる日数に余裕がなければ間に合わない、ということです。

これが、場合によっては「あえて借りる」をお勧めすることの理由です。

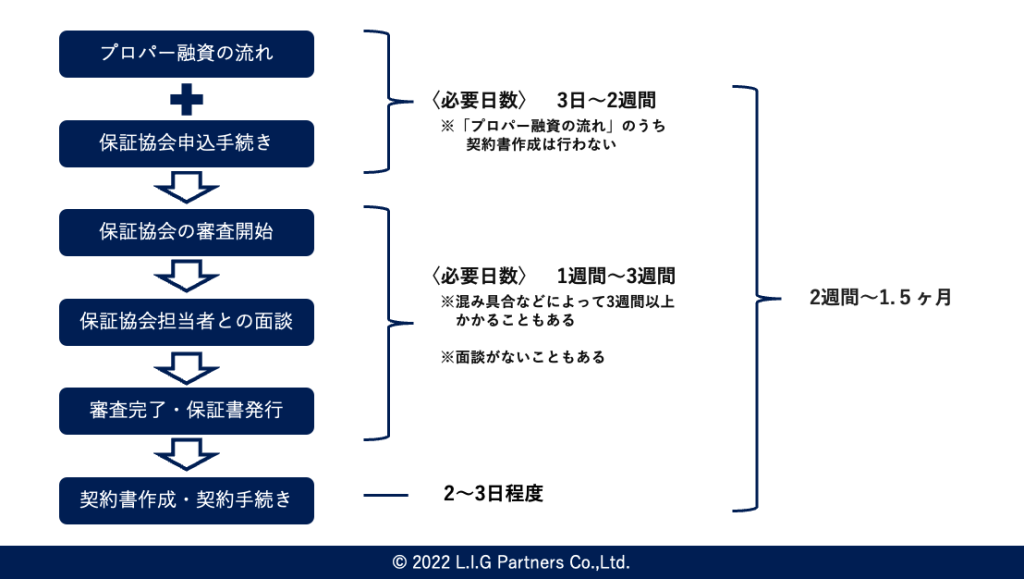

一般的には、最初からプロパー融資を受けることはハードルが高く、信用保証協会という機関が銀行に対して返済を保証してくれる仕組みを用いることが多いです。この場合は、プロパー融資よりもさらに時間がかかることが多く、本当に余裕をもって申し込まないと入金まで1ヶ月以上かかるケースもあります。

これは、金融機関の担当者の手が遅くなくとも起こることです。

〈信用保証協会の保証付き融資の流れ〉

以上のように、どれだけ急いでも物理的に必要な日数があります。これは、担当者を急かしたところでどうにもならず、支店長に詰め寄ったところでどうにかなるものではありません。

ただし、一度借りてしまえば、次回からは格段にスピードがあがります。その会社のことが取引開始時点よりも分かっていたり、信用格付作業が終わっていたりと、入金までの所要時間が短くなるからです。保証協会は2回目からは面談が基本的にありませんので、審査完了までの日数は短くなります。

支払利息が無駄という考えはごもっともですので、その点に異論はありません。

ただし、事業内容とお金の流れを考えたときに、運転資金が必要な事業(ご参考:運転資金の認識違いが危険な理由、運転資金はどれくらい借りられるのか)であれば、あえて小さい金額で融資取引を始めるのも「あり」です。

時間はどうやっても手に入らないので、「借りたいのに間に合わない!」を回避できるなら、支払利息を払っても十分すぎるほどのお釣りがくる、ということになります。

つまり、融資に対する「必要なときに間に合わないリスク」や、「初回にどれくらい借りられるかわからないことによるリスク」と支払利息を天秤にかけて判断するということになります。

支払利息以外では、保証契約が必要になることが多く、社長が保証人になります。このようなことも踏まえて判断するということになります。

おわりに

今回は、銀行との取引の「返済実績」「融資取引の実績」について書きました。

融資に関しては、金融機関で実際に何本もの融資案件や何冊もの決算書分析をした人にしか分からないことが多くあります。

ネット上の記事の書き手の権威性や肩書きは参考になりません。

これは、ネット上の記事への批判をしたいのではなく、「こんなはずじゃなかった…」となる社長を減らしたい。ただそれだけです。

「そうだよなぁ〜」となる銀行融資についての記事や書籍は、やはり銀行出身者の、10年近く銀行にいた等、相応の経験がある方が書いたものになります。

実績とはあくまで過去のものです。文中にも書いたように、「これまで返せていること」と「これからも返せること」が同じはずがありません。

一方で、内容によっては実績の有無が融資に大きく影響するものもあります。取引があるかないかの実績の差は、非常に大きいものがあります。業種・業態などを考えたときに、近い将来、明らかに借入を利用する可能性が高いのであれば、何事もないときに借りておくのは有効な手です。

実績については、他の観点もまだまだありますので、また別の機会に書きます。

参考になればと思います。

返済実績だけではなく、社長のあなたに知っておいていただきたいことには以下のようなものがあります。

|

その決算書、銀行は本当にその通りに内容判定をしているのでしょうか? 「え!?ちがうの!?」と思った社長のあなたはこちらの記事がおすすめです。 貸借対照表:銀行は資産と見ていませんよ… |

|

社長のあなたが考えている「運転資金」が、「銀行の考える運転資金」と違う!? 違ったとしたら、いずれ思ったように借入ができなくなりそうです。 「運転資金」の認識違いが危険な理由 |