今回は、注意した方がいい担当者の特性について書きます。

どんな銀行員が担当になるかによって、「こんなはずじゃなかった…」「こんな事になるなんて…」という状況に陥る可能性は、現実的にあります。

会うたびに「お願い」をしてくる担当者

銀行員は膨大な項目の予算目標を抱えています。分業が進んでいない銀行の担当者は悲惨です。

融資残高、新規融資先、新規運用先、運用商品収益、役務(手数料を得られるもの)収益、関連会社や提携企業の商品(サービス)、クレジットカード…などなど、設定された予算目標を全て達成するということが期のスタート時点から不可能であることが確定しています。15年銀行で働きましたが、全ての項目をクリアしている担当者は一人として見たことがありません。

例え不可能だと分かっていても、目標がある限りは達成に向けて走ります。予算目標が多岐に渡る結果、A社に行けば「借りてください」、B社に行けば「カードを作ってください」、C社に行けば「運用商品を買ってください」というように、延々とお願い営業のループにハマってしまう担当者がいます。

このような営業をすることで、顧客とのコミュニケーションが深められなくなっている担当者は多いです。

もし、このような担当者に当たった場合、融資に関する申込はとにかく早めに動きましょう。このような担当者は、全てがギリギリになりがちです。資金に余裕があるときは良いのですが、そうで無いときはヒヤヒヤします。最悪なことは、融資を断られるタイミングが資金が必要な日の直前になってしまうことです。致命傷になりかねません。

事業内容について深く聞いてこない担当者

事業内容について、銀行がどれだけ理解しているか。

これは普段はどこにも悪い影響は出ません。ただ、「これまでの融資残高のピークを超える融資を受ける」「業績が悪化している中で融資を受ける」といったときには、事業内容への理解の深さで審査が通ったり通らなかったりします。審査でギリギリのところを通すには、実は「事業内容への理解」の影響度が大きいのです。

ホームページや決算書、過去の資料などから概ね想像できるですが、規模が小さくホームページも無い会社は担当者の聞き取った内容が全てです。

にも関わらず、担当者がしっかりと聞き取りできていない場合、銀行に自社のことがちゃんと伝わっていないということです。

これは、その銀行との付き合いが長いかどうかはあまり関係ありません。

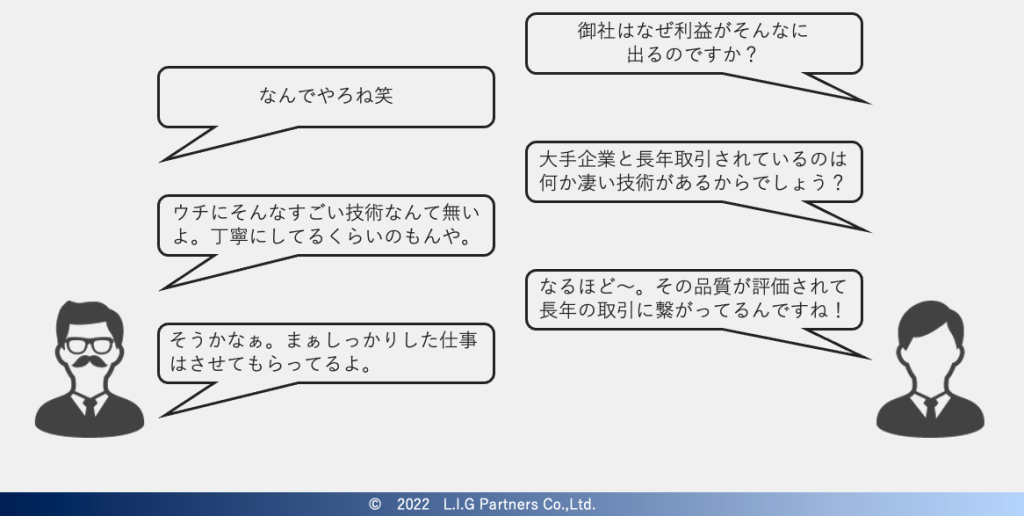

以下に一例を挙げます。社長の話していることが、全く違う形で上司に報告されています。

『「運転資金」の認識違いが危険な理由』に社長と銀行員のギャップについて書きましたが、こんなところにもギャップが存在していることがあります。

金額を刻んでくる担当者

例えば、50百万円貸してほしいと言ったのに30百万円なら貸せます、と言った返事をしてくる担当者がいます。この場合の20百万円の差は何でしょうか。そんな時は、ズバリ聞いてみましょう。

この時に「審査部と交渉したのですが、30百万円までしか決裁が下りません…力不足で申し訳ございません…。理由は〇〇で…」と答える場合は、恐らく銀行内部でしっかりと検討し、担当者は何とか顧客のためにと思って交渉してくれているのではないかと思います。言ってるだけで実際は審査部と交渉していないケースもあるかもしれませんが…。

反対に、曖昧な返答の場合、以下の可能性があります。

「審査部と勝負せずに、支店決裁の範囲に収めた」

審査部と戦うには、ロジックとストーリーがしっかりしていないといけません。審査部は顧客に会わないため、ロジックとストーリーの両方がしっかりしていないと案件が通りません。つまり、「浪花節」は通用しません。

一方、支店決裁であれば支店長が決裁するので、積極的な支店長であれば審査部が決裁しないような案件でも決裁することがあります。

つまり、支店決裁の範囲に収めようとする担当者は、審査部と戦いません。支店長が審査部に稟議書を回付することを嫌がることもあります。顧客のオーダーより自分たちの仕事の進めやすさを優先する銀行員は、役職問わず一定数います。

課題や改善点を伝えない担当者

もう少し正確に言うと、銀行がどれだけ課題として考えているか、どれくらい改善を必要としているかを伝えない担当者には注意が必要です。

「◯◯に改善が必要ですね」くらいは言っても、その重要度がどれくらいかを伝えない担当者は多いのです。

伝えない理由の例として、以下のようなことを考えています。

・言いにくい、怒らせるかもしれない

・伝えても忙しくて一緒に改善に取り組む時間がない

・自分の営業成績にならないことはしたくない

・課題解決や改善実現が人事評価に繋がらない

特に、貸借対照表の課題について、資産計上している科目のうち、銀行が資産と認めていないものについての意見交換が無い場合は要注意です。

というのも、貸借対照表の資産勘定を銀行が資産として見ていない場合、その調整は資産と認めていない科目の金額を純資産から控除します。純資産を増やすのは税引後利益の積み重ねですので、改善までに時間を要します。

意見交換をすれば、場合によっては資産から控除されている科目を簿価評価(決算書の数字通り)に戻す可能性もあります。

中小企業においては、損益計算書は随時確認されていますが、貸借対照表についてはあまり確認されていない企業が多いのが実情です。 いくら儲かったかは言うまでもなく大事ですが、会社がどのような状態にあるかも同じように大事なことです。貸借対照表の資産勘定の修正は、その内容によって銀行の評価が大きく変わるため、銀行が自社の貸借対照表をどのように判定しているかは確認すべきです。

決算書を提出したあと2週間ほど経過した段階で、渡した決算書をどう判定したのかを確認するようにしましょう。 特に、貸借対照表の改善は損益計算書の改善以上に時間がかかりますので、早期の課題認識と改善着手が必要となります。

おわりに

色々な担当者がいます。どんな担当者に当たるかをコントロールすることは出来ません。良い担当者であろうとハズレの担当者であろうと、だいたい3年ほどで替わります。

良い担当者に巡り合ったときは、どんどんその担当者に自社のことを質問した方が良いです。そして、ハズレの担当者を引いてしまったときに、良い担当者から聞いた内容を踏まえて応対することをお勧めします。

また、「普段から定期的に会っているから」「長年取引があるから」といっても、銀行に自社のことがしっかり伝わっていることとイコールではありません。

今の担当者がどんな担当者なのか、改めて考えてみても良いかもしれません。