銀行が行う決算書の修正作業について書きます。今回は、貸借対照表について書きます。

資産として貸借対照表に書かれているものを銀行は資産と見ない、という修正を行うことがあります。

つまり、「資産として価値がゼロ」という修正をすることがあります。

赤字なんかよりも数倍もマイナス評価となる修正が行われることもあります。

なぜ、社長が常に気にしている「いくら儲かったか」の損益計算書ではなく、貸借対照表なのか。

それは、ここでのマイナス評価はダメージが大きいからです。

今回は、そんなお話。

貸借対照表の判定作業とは

銀行はもらった決算書の判定作業をします。

これは、融資ができるかどうかを見るためではなく、銀行の決算書を作るために行われます。それを融資の判断に利用しているということです。

これは何を意味するのか。

「ルールに則って取引先の決算書の修正作業を行う」ということです。

ポイントは、「ルールに則って」にあります。つまり、社長が何も言わないと、もしくは銀行員が社長に聞かないと、勝手に修正されてしまうということです。

今回は、「債務者区分」や「信用格付」のようなことは書かず、概要を書くにとどめます。

大きく分けると「プラス評価への修正」と「マイナス評価への修正」の2つがあります。

貸借対照表がマイナス修正されるって、どういうこと?

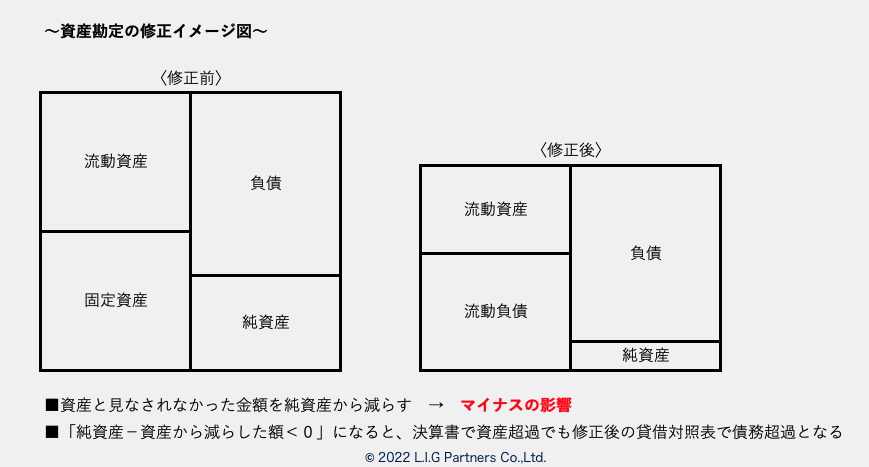

まずは、マイナス修正をされた貸借対照表がどうなるのか、イメージで見てみましょう。

こんな風に、貸借対照表が小さくなってしまいます。

例えば、社長がいい車を買うために3,000万円を会社から借りたとします。当然、すぐに返せないので「貸付金」というものが資産に計上されます。これは、いずれ社長が返すからという理由で、会社が「貸付金」という資産を持っているということです。

でもこれ、本当に社長は返せると言い切れますか?

銀行はこう考えます。

「返ってこないだろう」「ずっと資産に計上されたままになるだろう」

そうすると、どうなるのか。

「資産になっている社長への貸付金は返ってこないだろうから、資産としての価値はゼロだな」

こんな風になることは、ざらにあります。

このとき、純資産(貸借対照表の右下の部分:資本金とこれまでの利益の蓄積)が1,000万円だったら、どうでしょう。

そうです。この会社は「▲2,000万円の債務超過」という判定になります。

この債務超過、赤字なんかより何倍も大きなマイナス評価です。そして、債務超過の状態で赤字になんてなったら、そう簡単に借入ができません。でも、会社の決算書を見たら、貸借対照表は負債よりもバッチリ資産の方が多い。

なんということでしょう…。

貸借対照表がプラス修正されるって、どういうこと?

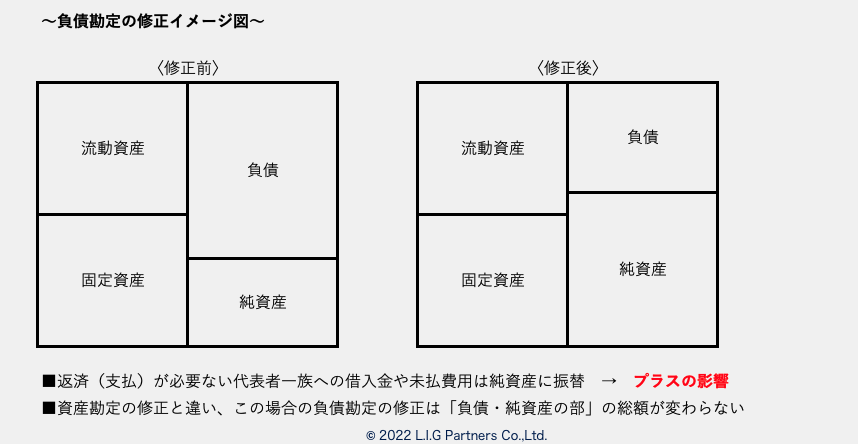

先ほどと同じように、イメージ図で見てみましょう。今回は、社長が会社にお金を貸している、という状態がどう修正されるのかを見ます。

先ほどと大きく違うのは、修正前と修正後では、貸借対照表という箱の大きさは変わっていないという点です。

では、何が違うのか。

社長が会社にお金を貸したことに対する貸借対照表のプラス評価では、純資産の額が増えている、ということです。つまり、社長が出資したのと同じ、という見方をします。貸借対照表を見れば純資産の部がマイナス、つまり資産よりも負債の方が多いという危険な状態にもかかわらず、社長が会社にたくさんお金を貸していると、評価が全く違うことになります。

このケースでは、貸借対照表という「箱」の大きさが同じでしたが、箱が大きくなるケースもあります。例えば、会社が持っている上場企業の株の価格が、貸借対照表に書かれている金額よりも大きい場合です。いわゆる「時価評価」をした場合に、買ったときより儲かっている、という場合です。この場合は、貸借対照表の左側が増える(長くなる)ので、その長くなった分と同じだけ純資産を増やします。

例えば、▲2,000万円の債務超過なのに、社長が会社に5,000万円貸しているケースでは、銀行の修正により3,000万円の資産超過と判定されます。この違いはすさまじく大きいです。債務超過なのに銀行の判定では資産超過なので、お金を借り続けることができます。ただし、債務超過ということは、会社設立から今までの間、利益がしっかり得られていないという大きな課題があるのですが…。

貸借対照表のマイナスは取り返すのがたいへん!

先ほどのいい車を買った社長の例を使って、どれくらい大変かを見てみましょう。前提として、銀行からお金を借りている会社とします。

社長は3,000万円を会社から借りていい車を買った結果、銀行からは▲2,000万円の債務超過と判定されています。

銀行からお金を借りている、社長が会社から3,000万円借りた、債務超過▲2,000万円。この3つのワードから、ほぼ間違いなく銀行から借りたお金を事業に使わずに、社長は自分に貸してしまっています。

こんなことをすると大変なことになる、というのは「銀行融資の「絶対ダメ」〜使い道の違反〜」で書きましたね。

この会社、売上は3億円、税引後利益が500万円とします。減価償却費はありません。この場合、債務超過が解消されるまで4年かかります。4年間、融資が借りにくい状況が続きます。

税引後利益500万円が、次の期に100万円になったとします。その利益がずっと続いた場合は、債務超過がなくなるまで15年かかります。この間、ずっと銀行から融資が借りにくい状態が続きます。

債務超過を脱出するのに何年かかるかを書きましたが、銀行が行なったマイナス修正を取り返すには、500百万円の税引後利益では6年かかります。

貸借対照表のマイナス評価は、取り返すのが本当に大変です。

おわりに

貸借対照表のマイナス評価は本当に避けた方が良いです。

取引先の倒産によって受取手形や売掛金がお金に換えられなくなったという場合は仕方がないにせよ、今回のケースのように社長がいい車に乗りたいがために会社からお金を借り、その元手が銀行からの融資、なんていうケースは似たものも含めれば結構目にします。

でも、実際にこれが要因でたちまち銀行から融資を借りれなくなる会社もあれば、それでも借りれる会社もあります。ただし、借りられなくなったり、融資の審査にとても時間がかかって精神的な負担が大きくのしかかるという状況は、突然来ます。というのも、借りようと思うときまで「これは困った…」という状態にならないのです。

でも、なってしまうと、精神的にとてもしんどくなります。

これを読んでいる方は、どうかそんな目に遭わないようにしていただければと思います。