銀行の融資審査では、ご存じの通り「貸借対照表」と「損益計算書」を見ています。

この割合はというと、貸借対照表7〜8割、損益計算書2〜3割といった肌感覚です。

キャッシュフロー計算書といった書類もありますが、上記の2つと繋がっているうえ、何より決算書の束の中に存在していないので、ここでは割愛します。

中小企業の多くの社長は、損益計算書はとてもよく見ているのですが、貸借対照表は損益計算書に比べると見ている方の割合が極端に低下します。

企業規模が小さくなるにつれ、見ていない社長の割合はさらに高まります。

でも、お金の出し手、つまり金融機関は貸借対照表をめちゃくちゃ見ています。

今回はそんなお話。

貸借対照表とは何なのか

これには、いろいろな表現の仕方があります。

私は「手に入れたお金や残っているお金がどこにどれだけ配置されているかを見るもの」と伝えています。

つまり、貸借対照表の基準日時点の「お金の状態」を表しています。

一方で、損益計算書は「結果の積み重ね」とお伝えしています。

この見方をすると、銀行の融資に対する考え方がわかりやすくなります。

貸借対照表からわかる「融資に対する銀行の考え方」

利益を生み出す「状態」を作るお手伝いをするので、「結果(利益)」を出してくださいね。

これが、銀行の融資に対する考え方です。

例えば、運転資金とは何なのか。これは『「運転資金」の認識違いが危険な理由』に書いているので、ここでは説明を割愛します。

運転資金は、貸借対照表にある科目と金額を使って「どれくらいが適正な水準か」を判断します。

つまり、「お金の状態」を表す貸借対照表を使って判断するわけです。損益計算書からではありません。

「◯◯費」というものうち、例えば人件費や社員の教育に係る費用、消耗品の購入、事務所や店舗の家賃は貸借対照表には記載されません。

ですので、運転資金としての融資の金額決定には関係ありません。

「費用も見ますよ」というのは、どこまで運転資金を厳密に見るかという裁量の話です。基本は貸借対照表から見ます。

別の例として、機械の購入を考えているとしましょう。あなたは今、欲しい機械は金額が大きいので、銀行からお金を借りて買うことを考えています。

機械を買ったら貸借対照表に計上される、つまり「お金の状態」を表す貸借対照表に記載されます。

ということは、機械を買うことに対して融資をするのであれば、銀行は「機械を買うことによって利益が生み出せる状態を作るお手伝いを、融資という手段を使ってする」ということになります。

そして、銀行は求めます。「機械を買って利益を生み出せる状態を作るお手伝いしたので、あとは利益という結果を出してくださいね」と。

このように、銀行が融資を通じてお手伝いするのは、あくまで「状態」を作るお手伝いであって、「結果を出す」お手伝いではない、ということです。

つまり、貸借対照表がわからないと、いくらくらい借りられるのかという疑問について、いつになっても答えに辿り着けない、ということになります。

貸借対照表を図にしてみる

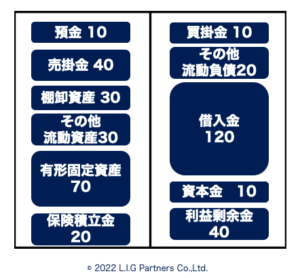

貸借対照表を図にしてみると、こんな感じです。

実際の貸借対照表は、こんな感じですよね。

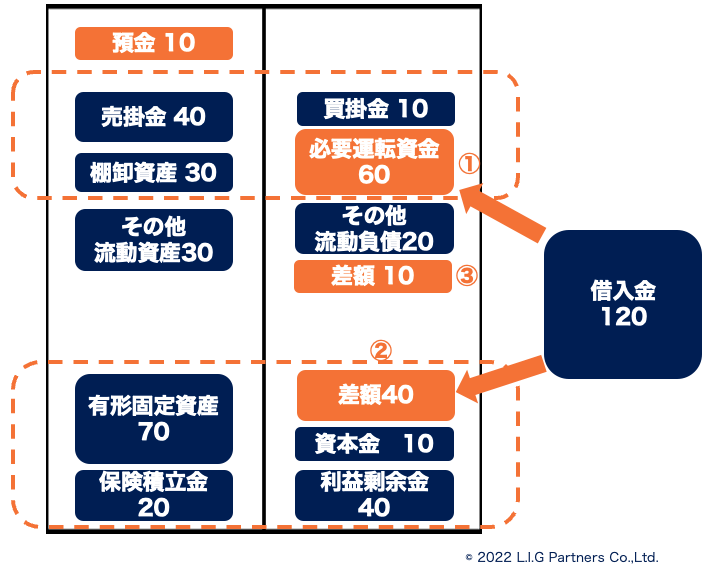

で、これをこんな風にすると、借入金がどこにいくら配置されているかがわかります。

「いや、こんなのややこしいでしょ」と、思われた方もいるでしょう。

でも、これ、反復練習すればすぐにできるようになります。

実際には、もっとシンプルに見るところから始めます。

配置の状況からわかること

配置の状況がわかれば、以下のようなことがわかるようになります。

・運転資金はいくらくらい借りることができるのか

・借入の使い道は適正かどうか

・どれくらいの利益が必要か

・預金が不足していないかどうか

・銀行が警戒するような状況になっていないか

・これまででどれくらい利益を確保できているのか

さらに深く見ることができるようになると、他の資料と組み合わせることで以下のようなことがわかるようになります。

・どれくらいの借入余力があるか

・どの銀行がどれくらいリスクを取っているのか

・どの銀行がどのような提案をしてくるのか

・事業拡大を望んでいる場合にどれくらい資金が必要になるのか

・イメージしている事業拡大を実現するだけの資金は確保できそうか

貸借対照表が読めるのと読めないのとでは、見える世界が全く違います。

そんなことできなくてもここまで事業が大きくなった、という知り合いの社長のお話を聞いた方もいるでしょう。

だからといって、その社長と同じことができるかは分からないし、その社長の事業と前提条件がそもそも違うから上手くいくかどうかなんて分からない、ということになります。

そして、14年半のあいだ銀行にいて目の当たりにしたのは、貸借対照表の構造を理解していないがために、銀行が許容できないようなお金の配置の仕方をしたことで急に資金が確保できなくなる社長が少なからずいた、という状況です。

私が本を出版した理由は、そうならないために少しでも多くの社長や個人事業主の方に伝えたい、という想いからです。

代表的なエピソードを音声配信でお聴きになれますので、ご興味のある方は「元銀行員が見てきた お金の落とし穴」を聴いていただけますと幸いです。

決算書を分析するチカラとは?

貸借対照表の分析では、△△△△という指標が○○%だから■■で〜、というものが当然あります。

ただ、その指標が何を意味しているのか、その計算式はどのような理由からそのような式になっているのか、というところが分からなければ理解できません。

そして、残念ながらそういった指標にいくら詳しくなっても、その知識量は銀行からの融資が受けやすくなることとイコールではありません。

それは、「分析することは意味がない」と言っているのではなく、いうなれば「分析の流派が違う」ということです。

例えば、銀行員であったときも辞めてからも、お繋がりをいただいている税理士の方から「これはどう考える?」というような連絡をいただくことがあります。

会計のプロである税理士の方が質問してこられるのですが、これは単純に「流派が違う」ということに起因します。

一例を挙げると、お客様からお預かりした決算書に対して、判定作業が行われます。

「資産として挙げられているものは、本当にその価値があるのか」

「黒字となっているが、本当に黒字と判断して良いのか」

ざっくり言うと、このようなことを精査していきます。

ですので、資産の方が負債より多い、利益の状況は黒字、と思っていても銀行側ではそうではない判定になっていることがあります。

例えば、税理士事務所から受け取った決算書に、銀行の信用格付の予想資料が添付されていたりしますが、決算書に記載されている数字が銀行側で修正されている場合、全く当てになりません。

銀行によっては取引先に信用格付のランクを資料として渡しているケースがあるので、その場合は銀行側の判定作業で修正されていることがわかりますが、そうでなければ聞かない限り分かりません。

もう一つの例としては、「債務償還年数」というものがあります。これは、今の利益の状況なら何年で借入金が返済できるか、という指標です。

記事で見かけるものの中には、「借入金総額÷利益」(本来利益という表記ではないですが、ここでは詳細を割愛します)という計算式が記載されているものがあります。

ただ、この式では多くの企業が「返済に何年かかるんだ…」というような結果が出てきます。

少なくとも、私が在籍していた銀行ではこのような計算式では使わないし、他の銀行の現役・OBに聞いても、先ほどの計算式では計算しないとおっしゃる方ばかりです。

そして、これは結構重要な指標ですので、銀行側の判定の仕方と大きく乖離する内容の記事を鵜呑みにするのは怖い側面があります。

こんな風に、一言で「決算書の分析」といっても、分析をするのが誰か、分析結果は何に使うのか・使われるのかによって、そのポイントは大きく異なります。

貸借対照表は健康診断結果のようなもの

健康診断で、ある数字がひっかかったとします。

例えば、中性脂肪の数値が高い場合。

こんな場合、「3ヶ月後に再検査を受けてくださいね」「それまで運動をしたり、食べ過ぎに注意して数値を下げてくださいね」みたいに言われたります。

これは、その数値がそんなにすぐに変わるものではないため、3ヶ月後までに生活を改善し、改めて検査をしようということです。

貸借対照表もこれによく似ていて、そう簡単に改善するものではありません。

例えば、「資金繰りが非常にまずい状況だから、不動産を売却してお金を手に入れよう」というようなことは、言うなれば外科手術です。

そして、このような手段を取ることのできる企業は限られます。

となると、3ヶ月後の再検査までに運動をしながら食事も見直して、生活サイクルも見直して、といったことをしながら徐々に改善していくしかありません。

銀行に提出した決算書が銀行員の目で修正された場合、特に「貸借対照表のマイナス補正」はダメージが大きいです。

先ほどの健康診断の例のように、その改善には時間がかかります。損益計算書の改善は比較的短期間で起こったりしますが、貸借対照表の改善は本当に時間がかかります。

「貸借対照表:銀行は資産とみていませんよ…」で、もう少し詳しく書いていますので、ご興味のある方は是非ご覧ください。

おわりに

貸借対照表はとても大事です。

お金の配置場所を間違えると、本当にたった一回の間違いで、一瞬で銀行は融資をしてくれなくなることが実際にあります。

いくら儲かっているかに注目されるのは、当然のことです。だからこそ、損益計算書を見ている社長は多いです。

それと同じように、お金の状態にも注目していただければと思います。

いきなり融資が受けられなくなる状況は、貸借対照表を見て確定するといっても過言ではありません。

損益計算書と同じように、貸借対照表を見る価値は、とても大きいのです。

今回の記事が、経営の一助になれば幸いです。